MEI sofre expulsão do regime em SP

Em operação realizada pelo fisco paulista MEI sofre expulsão do regime

Governo do Estado de SP intensifica fiscalização nas operações fiscais acobertadas por documentos eletrônicos e expulsa MicroEmpreendedores Individuais do regime.

Trata-se da operação “cartão vermelho”, que expulsa contribuinte do MEI de forma retroativa por excesso de receita.

Entenda o caso:

Ação do governo paulista identifica que MicroEmpreendedores Individuais auferiram receita a título de vendas de mercadorias 20% acima da receita permitida em lei e cassa inscrição do registro do MEI de forma retroativa a ocorrência da irregularidade.

Fonte de informação utilizada pelo fisco paulista

Para realizar a operação, o fisco paulista utilizou o Sistema de Informações de Comércio Eletrônico da Secretaria da Fazenda de São Paulo, Portaria CAT 156/2010; Nota Fiscal Eletrônica – NFe e Sistema Autenticador e Transmissor de Cupons Fiscais Eletrônicos – SAT.

A Portaria CAT 156/2010, Disciplina o cumprimento de obrigações acessórias pelos prestadores de serviços de intermediação comercial em ambiente virtual e pelos prestadores de serviços relacionados ao comércio eletrônico.

Publicação da exclusão da condição de MEI

As notificações de irregularidade e exclusão do MEI estão sendo publicadas no Diário Oficial do Estado.

Impugnação

O MEI tem 30 dias para apresentar impugnação, contados da notificação do Aviso de irregularidade.

Conseqüência da exclusão do MEI

Fora do MEI o contribuinte deve apurar o ICMS de acordo com as regras exigidas do Simples Nacional Lei Complementar nº 123/2006). Com isto, o contribuinte fica obrigado a entregar todas as obrigações acessórias, inclusive recolher o Diferencial de Alíquotas e informar na Declaração de Substituição Tributária, Diferencial de Alíquota e Antecipação – DeSTDA.

Efeitos da exclusão retroativa do MEI

– Preencher e transmitir todos os PGDAS-D do período;

– Recolher o DAS do período com multa e juros;

– Transmitir a DeSTDA e recolher o diferencial de alíquotas do período com multa e juros, caso haja; e

– Transmitir também a Defis do período.

No exemplo, o MEI foi excluído do regime com efeito retroativo a 1º de janeiro de 2017.

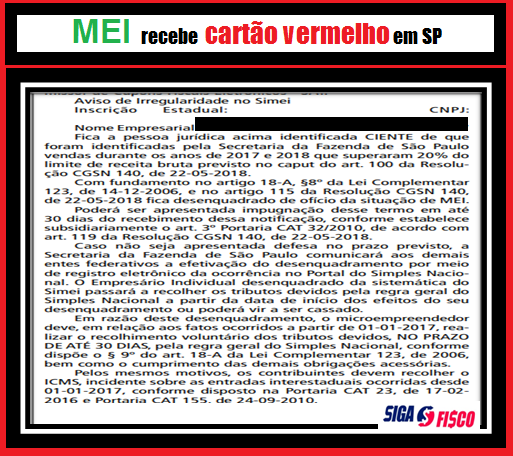

Confira o que determina o Aviso de Irregularidade do Simei:

Em razão deste desenquadramento, o microempreendedor deve, em relação aos fatos ocorridos a partir de 01-01-2017, realizar o recolhimento voluntário dos tributos devidos, NO PRAZO DE ATÉ 30 DIAS, pela regra geral do Simples Nacional, conforme dispõe o § 9º do art. 18-A da LC 123, de 2006, bem como o cumprimento das demais obrigações acessórias.

Pelos mesmos motivos, os contribuintes devem recolher o ICMS, incidente sobre as entradas interestaduais ocorridas desde 01-01-2017, conforme disposto na Portaria CAT 23 de 2016 e Portaria CAT 155 de 2010, que trata da DeSTDA.

Exemplo:

Limite de receita anual do MEI em 2017 era de R$ 60.000,00

Valor de vendas realizadas durante o ano de 2017: R$ 82.000,00

Neste exemplo a receita do período foi 36,33% superior ao limite permitido.

Assim, a exclusão do MEI retroativamente tem como fundamento legal o item 2 do inciso II do Art. 115 da Resolução do CGSN 140/2018.

Art. 115. O desenquadramento do Simei será realizado de ofício pela autoridade administrativa ou mediante comunicação do contribuinte. (LC nº 123, de 2006, art. 18-A, § 6º)

II – obrigatoriamente, quando o contribuinte:

a) auferir receita que exceda, no ano-calendário, o limite de receita bruta previsto no caput ou no § 1º do art. 100, caso em que a comunicação deverá ser feita até o último dia útil do mês subsequente àquele em que o excesso se verificou, e o desenquadramento produzirá efeitos: (LC nº 123, de 2006, art. 18-A, § 7º, incisos III e IV)

1- a partir de 1º de janeiro do ano-calendário subsequente àquele em que o excesso se verificou, desde que este não tenha sido superior a 20% (vinte por cento) do limite previsto no caput ou no § 1º do art. 100;

2 – retroativamente a 1º de janeiro do ano-calendário em que o excesso se verificou, se este foi superior a 20% (vinte por cento) do limite previsto no caput do art. 100; e

3 – retroativamente ao início de atividade, se o excesso verificado tiver sido superior a 20% (vinte por cento).

MEI – limite de receita anual – § 1º Art. 18-A da LC 123/2006

Até 2017 o limite anual de receita do MEI era de R$ 60.000,00

O limite de receita bruta anual do MEI foi alterado para R$ 81.000,00 a partir de 2018 (LC 155/2016), o que representa atualmente R$ 6.750,00 por mês.

Na prática, se o excesso de receita durante o ano for de até 20%, a exclusão do MEI se dá a partir de 1º de janeiro do ano seguinte.

No entanto, se durante o ano o excesso de receita superar o valor de 20% do limite, a exclusão do regime ocorre de forma retroativa a 1º de janeiro do ano em que se deu o excesso.

No exemplo, em 2017 o limite de receita era de R$ 60.000,00, no entanto a receita auferida pelo MEI no ano somou R$ 82.000,00.

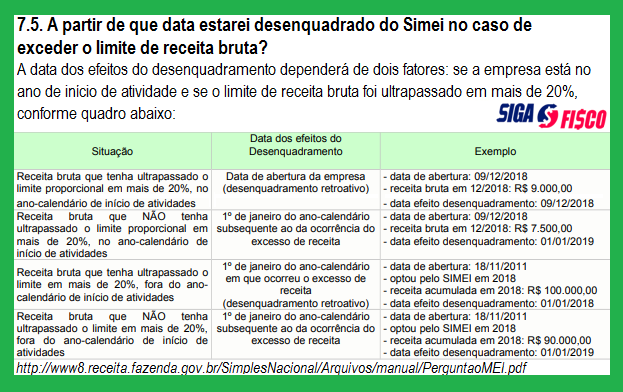

Confira Perguntas e Respostas do MEI / Simei 7.5:

MEI x Limite de Faturamento

Se MEI estourar o limite de R$ 81.000,00, passara à condição de MICROEMPRESA, tendo de observar duas situações:

1º) Se o faturamento foi maior que R$ 81.000,00, porém não ultrapassou R$ 97.200,00 (menor que 20% de R$ 97.200,00)

o MEI deverá recolher os DAS na condição de MEI até o mês de dezembro e recolher um DAS – excesso de receita, pelo excesso de faturamento, no vencimento estipulado para o pagamento dos tributos abrangidos no Simples Nacional relativo ao mês de janeiro do ano subsequente (em regra geral no dia 20 de fevereiro). Este DAS será gerado quando da transmissão da Declaração Anual do MEI (DASN-SIMEI).

Neste caso, a partir do mês de janeiro do ano seguinte, passa a recolher o imposto SIMPLES NACIONAL como MICROEMPRESA, com percentuais iniciais de 4%, 4,5% ou 6% sobre o faturamento do mês, conforme as atividades econômicas exercidas – Comércio, Indústria e/ou Serviços – (item, 1, alínea “a”, do Inciso II, do §º2º, do artigo 115 da Resolução CGSN nº 140, de 2018).

2ª) Se o faturamento foi superior a R$ 97.200,00 (maior que 20% de R$ 97.200,00), e inferior ao limite de opção/permanência no Simples Nacional (R$ 4.800.000,00),

o MEI passa à condição de MICROEMPRESA (se o faturamento foi de até R$ 360.000,00) ou de EMPRESA DE PEQUENO PORTE (caso o faturamento seja entre R$ 360.000,00 a R$ 4.800.000,00), retroativo ao mês janeiro ou ao mês da inscrição (formalização), caso o excesso da receita bruta tenha ocorrido durante o próprio ano-calendário da formalização, passa a recolher os tributos devidos na forma do SIMPLES NACIONAL com percentuais iniciais de 4%, 4,5% ou 6% sobre o faturamento, conforme as atividades econômicas exercidas – Comércio, Indústria e/ou Serviços.

Exemplo: Se ultrapassou os R$ 97.200,00, em julho, e não ultrapassou R$ 360.000,00, passará a condição de Microempresa, retroagindo ao mês de janeiro. (item, 2, alínea “a”, do Inciso II, do §º2º e §9°do artigo 115 e da Resolução CGSN nº 140, de 2018.

Nas duas situações acima, o MEI deverá solicitar obrigatoriamente o desenquadramento como MEI no Portal do Simples Nacional no site da Receita Federal do Brasil (Artigo 115 da Resolução CGSN nº 140, de 2018)

Alerta para o período de transição

É necessário ficar atento ao período de transição, como podemos observar neste artigo o problema de excesso de receita que resultou no desenquadramento da condição de MEI, aconteceu justamente no período em que o governo aumentou o limite da receita anual de R$ 60 mil para R$ 81 mil.

Na prática o MEI quem teve receita durante o ano de 2017 de até 81 mil reais foi autorizado a se manter no MEI em 2018. Porque em 2017 a receita do MEI ainda era de R$ 60 mil reais e o limite para não ser excluído de forma retroativa a janeiro de 2017 era ter receita anual de até R$ 72.000,00 (observadas as demais regras). Naquele período quem tinha auferido receita superior a este valor (R$ 72 mil) tinha que recolher o valor dos tributos através das regras do Simples Nacional, destinadas a MicroEmpresa e Empresa de Pequeno Porte, não podia usufruir dos benefícios do MEI.

Por que o MEI está sofrendo exclusão?

Porque as receitas decorrentes de vendas realizadas no período superaram 20% do limite de receita fixado em lei.

Como o fisco descobriu isto? De forma muito simples, utilizou as informações dos documentos fiscais emitidos pelo próprio MEI (NF-e, eSAT).

Diante deste exemplo, será que o MEI precisa de orientação de um contador?

Não basta apenas fazer inscrição no MEI, é preciso observar todas as regras tributárias e fiscais, para tanto conte com o contador, o parceiro certo para o seu negócio.